資産運用する上で皆さん年利は凄く気にしますが、その陰で実は最終的な資産に大きな影響を与える可能性が高い信託報酬については深く気にしていない方が多いと思います。

今回は実際にExcelで作成したシミュレーションシートを用いて解説したいと思います!

信託報酬とは?

まずは信託報酬の意味を再確認しましょう!

信託報酬とは、投資信託を管理・運用してもらうための経費として、投資信託を保有している間はずっと投資家が支払い続ける費用ことです。ただし、別途支払うのではなく、信託財産の中から「純資産総額に対して何%」といった形で毎日差し引かれます。 投資信託の種類によって信託報酬は異なりますが、年0.5~2.0%程度が一般的です。一般的に特定の指数への連動を目指すインデックスファンドのほうが、ファンドマネージャーの手腕が問われるアクティブファンドより信託報酬が低い傾向があります。投資家が負担する費用には、保有中にかかる信託報酬の他、購入時にかかる販売手数料や解約時にかかる信託財産留保額等があります。

https://www.smbcnikko.co.jp/terms/japan/si/J0170.html

まとめると信託報酬は、、、

- 信託投信を販売する会社へ支払う給料のようなもの!

- 0.5~2.0%が一般的

➡これ以上の信託報酬の商品は、ほぼ100%ぼったくりと言っても過言ではありません。

間違っても選ばないように!

- 信託報酬はインデックスファンド<アクティブファンド

➡基本的には信託報酬の安いインデックスファンドでOK!

信託報酬による差を実際にシミュレーションしてみた

信託報酬について、おおむね理解できたところで実際にどれほどの差が出るのか見ていきましょう!

シミュレーションの前提条件

信託報酬のシミュレーションをする際の全体の前提条件は下記の通りとします。

- 年利は5%で統一

- 運用期間は2パターン

①20年(つみたてNISAの非課税期間20年)で毎年満額40万の積立

②35年(企業型DC年金を想定)で月々の拠出額は単純化

(※期間は数字を分かりやすくするため35年にしました!)

- 信託報酬はアクティブファンドとインデックスファンドを選定

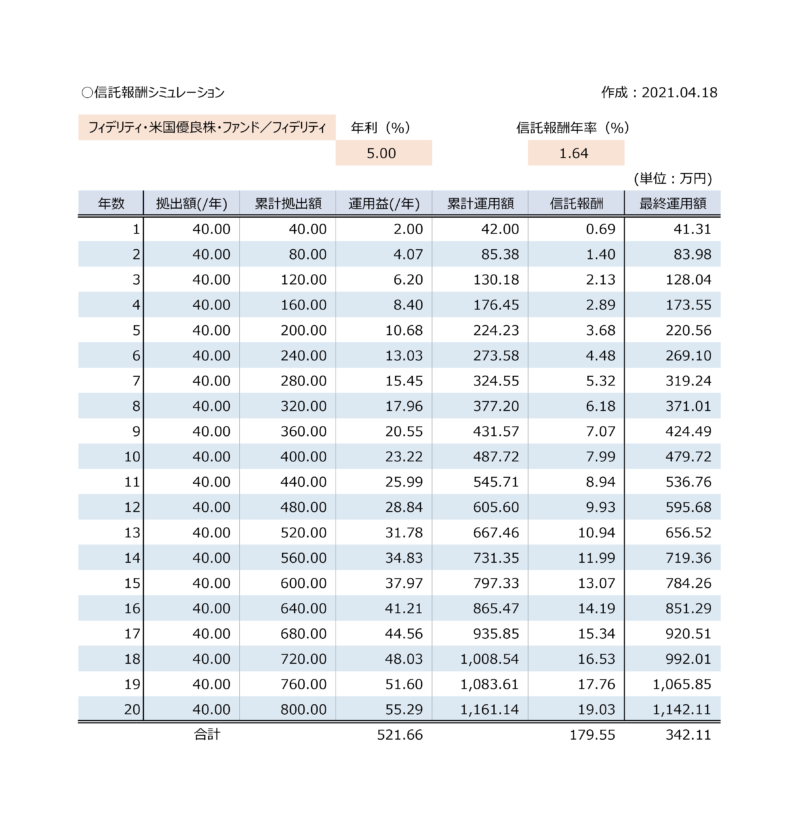

A:フィデリティ・米国優良株・ファンド/フィデリティ / 信託報酬:1.639%

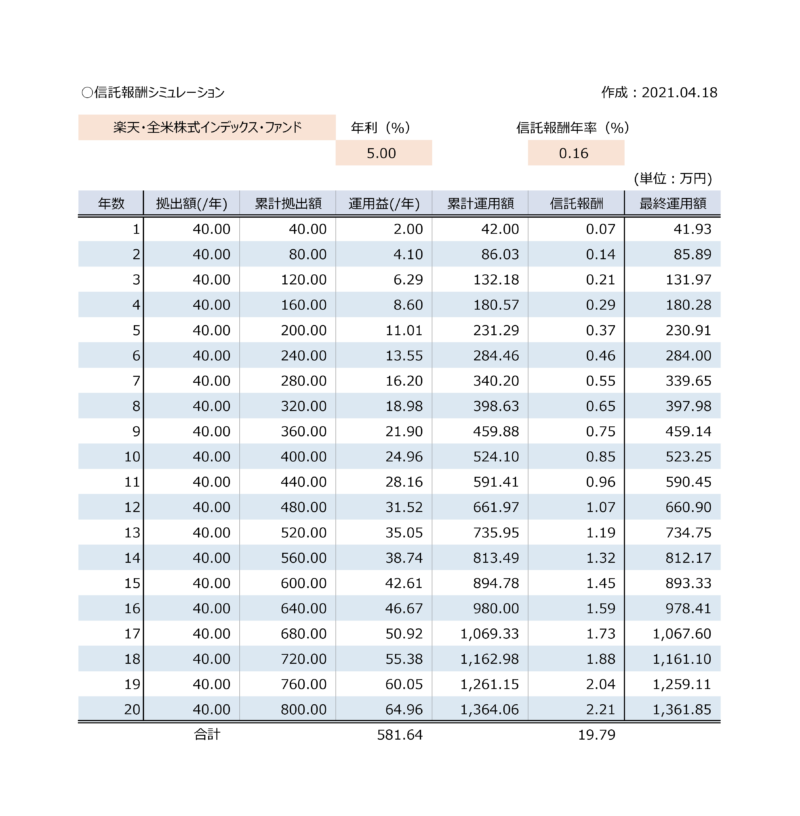

B:楽天・全米株式インデックス・ファンド / 信託報酬:0.162%

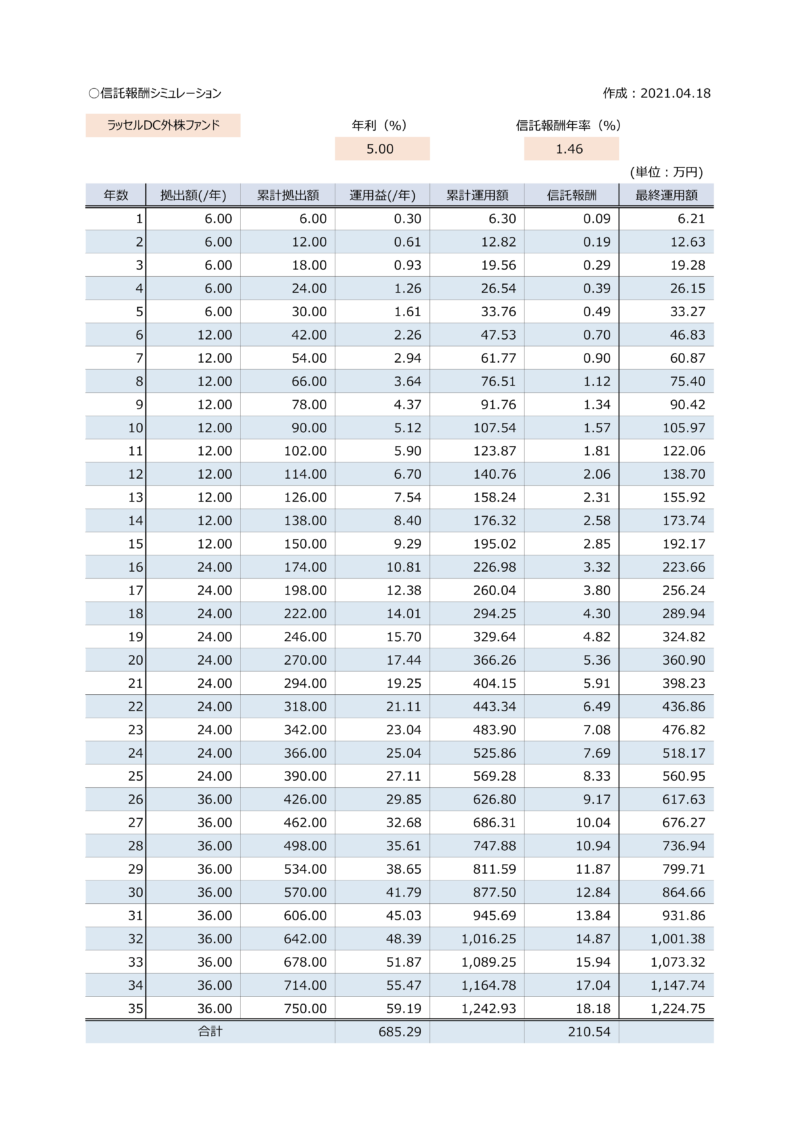

C:ラッセルDC外株ファンド / 信託報酬:1.463%

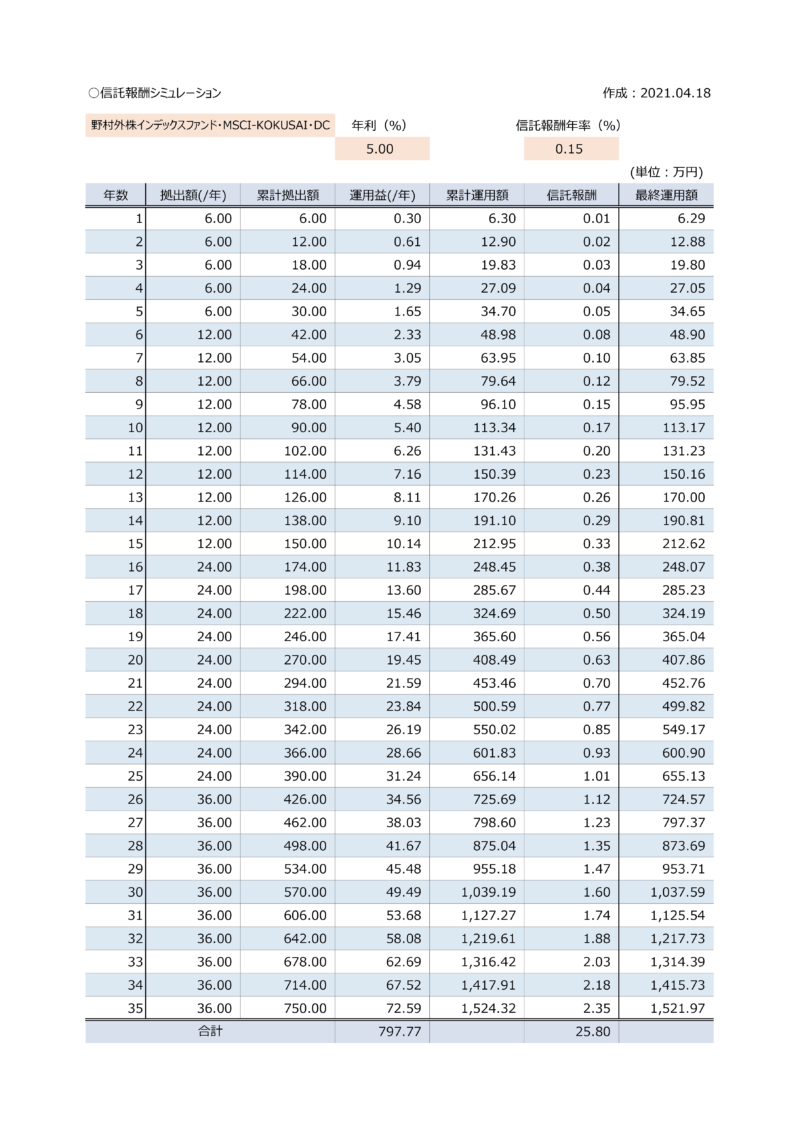

D:野村外株インデックスファンド・MSCI-KOKUSAI・DC / 信託報酬:0.154%

A-Dのぞれぞれの詳細を表にしたので一度、ご覧ください。

エクセルのオレンジ色のセルを打ち換えることで、

知りたい投資信託の内容がわかるようにしているよ!

4種類を検証:つみたてNISA・企業型DC・アクティブファンド・インデックスファンド

では、早速一覧表をご覧ください。 (単位:万円)

| 累計拠出額 | 累計運用額 | 累計信託報酬 | 最終運用額 | |

| A:フィデリティ・米国優良株 | 800 | 521.66 | 179.55 | 1,142.11 |

| B:楽天・全米インデックス | 800 | 581.64 | 19.79 | 1,361.85 |

| C:ラッセルDC外株 | 750 | 658.29 | 210.54 | 1,224.75 |

| D:野村外株インデックス | 750 | 797.77 | 25.80 | 1,521.97 |

- 累計運用益以上に累計信託報酬がA・FとI.Fで大きな差がある

- 信託報酬以上に複利効果も下がり、最終運用額はさらに大きな差が開いている

- つみたてNISAと企業型DCで拠出額は後者の方が少ないにも関わらず、15年という運用期間の長さが味方して最終運用額にとても大きな差が出ている

ことが分かります。

投資において時間を味方にすることの重要性が分かりますね!

学生・ 新入社員の皆さんは無理のない範囲で少額からでも投資を始めましょう!

少額からの投資はSBIネオモバイル証券がオススメです!こちらの記事を参考に!

アクティブがインデックスを上回る年利を検証

では、アクティブファンドがインデックスファンドを上回るには、つみたてNISAとDC年金それぞれ年利何%になればいいかは下記の通りです!

(※A:フィデリティ・米国優良株の検証結果をA+・C:ラッセルDC外株の検証結果をC+と表記)

A+:年利6.57% / C+:年利6.40% の年利を20年・35年と維持できた場合

信託報酬のビハインドを取り返すことが可能

よしっ!アクティブファンドの凄腕の人を知っているから、そっちにしよう!!

とはなりませんよね、、、?

年利7%弱のハイパフォーマンスを長期間出し続けることは容易なことではありません。

一方でインデックファンドは過去の成績をみても大暴落を除いて、比較的安定した成長を見せています。

(最終的な判断はお任せしますが)

僕は教育資金や老後資金などの長期運用を前提としたつみたてNISAとDC年金はアクティブファンドでリスクは取らずに、インデックスファンドでの運用をおすすめします!

まとめ

多くの方が長期運用を前提として、つみたてNISAや企業型DC年金を利用していると思います。

僕も長期では自分で許容できるリスクを踏まえて、必要以上にはリスクは取らないようにしています。先ずは自分がどのようなリスクまで許容できるか、シミュレーションして確認してみることをおすすめします。

今日は企業型DC年金などで商品を選ぶ際に見逃しがちな信託報酬について紹介しましたが、いかがでしたでしょうか?今回の記事が資産形成する上で少しでも参考になれば幸いです!

ちなみに、僕自身つみたてNISAとDC年金は上記で紹介したインデックスファンドの銘柄にて運用しているよ!

最後までお読みいただきありがとうございました♪

ブログ村に参戦しています!ポチッと押していただければ励みになります!

にほんブログ村

コメント